CFD Nachschusspflicht: Ein kalkulierbares Risiko?

Zuletzt aktualisiert & geprüft: 12.03.2025

In jedem Risikohinweis, der sich auf den CFD-Handel bezieht, wird vor einer CFD-Nachschusspflicht gewarnt. Nun weiß man, dass die Broker zu diesem Hinweis verpflichtet sind, genauso wie Lotterien auf eine mögliche Spielsucht hinweisen müssen. Doch wenn das Thema so dringlich ist, stellt sich die Frage, ob das CFD Risiko zu einer Nachschusspflicht wirklich so groß ist. Und wenn sie so groß ist, wie man das Risiko verringern kann.

Da man die Gefahren im Detail kennen muss um sie treffsicher umgehen zu können, wird nun zunächst der CFD-Handel als solches vorgestellt, auf die Risikofaktoren, die der CFD-Handel mit sich bringt hingewiesen und die Nachschusspflicht mit Hilfe eines CFD Nachschusspflicht Beispiels genau erklärt. Außerdem werden die Vor-und Nachteile eines Brokers ergründet, der auf eine Nachschusspflicht verzichtet.

Die wichtigsten Fakten zum Thema

- Kapital muss nachträglich eingezahlt werden

- Bei der Nutzung von Hebeln wird das Geld der Broker investiert

- Je höher der Hebel umso größer der potenzielle Verlust

- Je größer der Anteil des Kapitals umso wahrscheinlicher die Nachschusspflicht

- Eine Margin-Call ist keine Nachschusspflicht

- Margin-Calls können schützen

- Profitrader meiden Broker ohne Nachschusspflicht

Jetzt zu unserem aktuellen CFD Testsieger XTB

Inhaltsverzeichnis

- Die 5 Grundprinzipien des CFD Handel

- Welche Faktoren sind für das CFD Risiko verantwortlich?

- So kann es zu einer CFD Nachschusspflicht kommen: Ein Beispiel

- Broker ohne Nachschussplicht: Profitgierige Samariter?

- Fazit: Das Recht der Broker auf das einige Verzichten

Die 5 Grundprinzipien des CFD Handel

Zunächst sollte man wissen, was den CFD-Handel überhaupt ausmacht, bevor man sich daran macht die Risikofaktoren zu identifizieren.

1) Der Gewinn eines CFDs ergibt sich aus der Kursdifferenz

CFD werden auch als Differenzkontrakte bezeichnet. Dies ist darin begründet, dass sich der Gewinn aus der Differenz von An- und Verkauf ergibt. Diese Differenz wird als Spread bezeichnet. Die Höhe des Spreads ist ausschlaggebend für die Höhe des Gewinns oder Verlustes.

2) Gewinne sind auch mit fallenden Kursen möglich

Während man beim Kauf von Aktien, Rohstoffen oder Edelmetallen immer darauf hoffen muss, dass ihr Kurs steigt, ist es beim Handel mit CFD auch möglich aufgrund fallender Kurse einen Gewinn zu erzielen. Beim CFD gilt es im Vorfeld darauf zu spekulieren, wie sich der Kurs verhalten wird. Eine möglichst intensive Bewegung in die prognostizierte Richtung bringt dem Händler die meisten Gewinne.

3) Der CFD-Handel ist auf alle Handelsinstrumente anwendbar

Der CFD-Handel kann auf alle Instrumente angewendet werden, die einen Kurs haben. Somit kann man auf den Kursverlauf von Indizes, wie dem DAX, Edelmetalle, wie Gold und Silber, Rohstoffe, wie Öl und Aktien spekulieren. Dadurch wird der Handel mit diesen Produkten aber nicht weniger Beratungsintensiv. Einige Spekulanten aus dem Aktiengeschäft nutzen die CFDs als Hedging-Instrument. Zeichnet sich ein Kursverlust ab, können die drohenden Verluste aus dem Aktienhandel mit dem CFD-Handel aufgefangen werden. Derartige Aktionen sollte man aber erst dann durchführen, wenn man den CFD-Handel beherrscht und sich des CFD-Risikos in Gänze bewusst ist.

4) Der CFD-Handel findet außerbörslich statt

Der CFD-Handel findet über Broker und Banken außerhalb der Börse statt. Da der CFD jedoch von der Kursentwicklung abhängig ist, können die Börsen nicht ignoriert werden. Die Referenzbörsen bestimmen am Ende auch die Höhe des Spreads. Die Finanzierungskosten sind hingegen von den Brokern abhängig. Der Broker kann dabei als MarketMaker oder als DMA-Broker auftreten. Der MarketMaker bildet die Gegenposition zum Händler. Das heißt, dass alle Optionen über den Broker gekauft werden. Beim DMA-Broker hat der Händler hingegen die Möglichkeit seine Optionen direkt an der Börse auf den Namen des Brokers zu listen. Es muss auf den Namen der Broker geschehen, das diese das Investitionskapital stellen. Diese Form des Handels wird auch im IG CFD Testbericht vorgestellt.

IG Trading-Plattformen im Überblick

5) Im CFD kann man mit Hebeln handeln

Und schon sind wir beim Thema der CFD-Nachschusspflicht. Beim CFD-Handel hat man die Möglichkeit mit Hebeln zu handeln, um sein Investitionsvolumen zu erhöhen. Dieses wird dann von einem Broker, beziehungsweise seinen Liquiditätsgebern „vorgestreckt“. Aufgrund der Hebel kann man mit wenig Geld hohe Gewinne erzielen, aber auch leider sehr hohe Verluste. Daher werden die CFDs einerseits gerne als Investitionsinstrument vorgestellt, andererseits finden sich aber auch überall Warnhinweise. Dem soll nun näher auf den Zahn gefühlt werden.

Welche Faktoren sind für das CFD Risiko verantwortlich?

Egal wo man sich umsieht, überall wird vor dem Handel mit CFD gewarnt. Das CFD Risiko wird als sehr hoch eingeschätzt, was im ersten Moment nicht ganz nachvollziehbar ist. Immerhin handelt es sich um ein relativ einfaches Prinzip. Entweder man glaubt dass der Kurs steigt oder dass er fällt. Je nachdem geht man „long“ oder „short“ und wenn man Recht behält, gibt es einen Gewinn oder einen Verlust. Und genau der Verlust ist das Problem.

Aber wie kann es im CFD-Handel zu Verlusten kommen? Beim CFD-Handel prognostiziert man die Kursentwicklungen auf bestimmten Märkten. Das setzt voraus, dass man sehr gute Marktkenntnisse für das jeweilige Instrument und den betreffenden Markt besitzt. Man sollte also genau wissen, welches Prinzip hinter dem Handel mit Aktien, Rohstoffen, Indizen oder Edelmetallen steckt und wie die einzelnen Märkte funktionieren. Das ist eine große Herausforderung, weshalb gerade private Anleger gerne auf Chart-Analysen zurückgreifen. Hier verlässt man sich auf mathematische Gesetzmäßigkeiten.

Dieser Ansatz ist an sich auch nicht falsch. Hält man sich an ein paar einfache Grundsätze besteht auch nur ein mäßiges Risiko. Zu den Grundsätzen gehört unter anderem, dass man immer nur einen geringen Anteil von maximal 10 Prozent des Handelskapitals in eine Order investieren sollte. Denn wenn es schief gehen sollte, bleibt dem Händler noch ein Puffer. Denn selbst wenn man in der Lage ist eine umfassende Marktanalyse durchzuführen, bleibt immer noch ein Marktrisiko. Es gibt verschiedenste Szenarien, die den Einbruch einer ganzen Branche zur Folge haben.

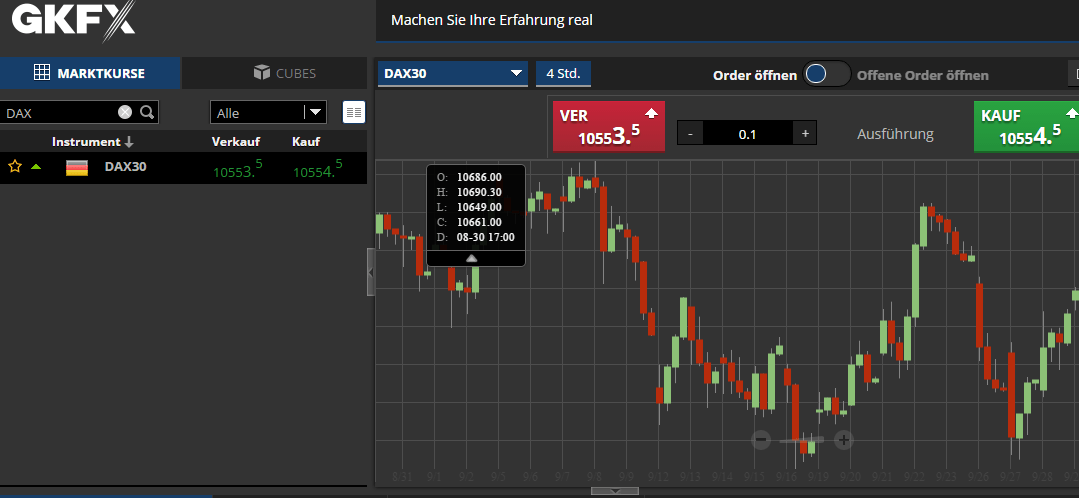

Aus diesem Grund muss man sich beim CFD-Handel genauso gut vorbereiten, wie beim Handel der einzelnen Instrumente. Auch sollte man ein Risiko-und Stressmanagement betreiben. CFD Trading Strategien können auf einem CFD Demokonto entwickelt, getestet und geübt werden. Dafür bietet sich der Testsieger GKFX Demokonto an. In unserem Ratgeber erfahren Sie zudem, wie man am besten ein CFD Demokonto eröffnet. Selbst erfahrene Händler müssen auf neuen Märkten erst einen Überblick gewinnen, egal wie viele Schnittmengen es mit dem bewährten Handelsmarkt gibt. Doch das eigentliche Problem ist der bewusste Umgang mit dem CFD Hebel.

Auf dem GKFX Demokonto kann man bestens den CFD-Handel üben

Als Anfänger muss man zunächst den CFD Handel lernen. Und dabei ist es am wichtigsten eine gewisse Gelassenheit und Rationalität zu bewahren. Denn nur dann kann man auch strategisch handeln. Der Umgang mit CFD Hebeln erfordert eine Menge Kalkulationsvermögen. Je größer der Hebel umso größer ist auch das CFD Risiko in eine Nachschusspflicht zu kommen. So ist jede Investition immer ein kalkulieren und abwägen von blanken Zahlen. Als Hilfestellung können auch die CFD Risiko Rechner befragt werden. Doch auch hier werden oft nur Margen, Gewinne und Kurse ausgegeben. Das eigentliche Risiko muss der Händler selber ermitteln.

So kann es zu einer CFD Nachschusspflicht kommen: Ein Beispiel

Was ist eine Nachschusspflicht?

Eine Nachschusspflicht findet man bei zahlreichen Finanzinstrumenten. Sie wird immer dann fällig, wenn Geld ausgegeben wurde, welches man als Konsument, Kunde oder Händler nicht besitzt. Dies kann bei Kreditkarten, Dispositionskrediten oder eben beim CFD-Handel der Fall sein. Über die Sinnhaftigkeit fremdes Geld auszugeben, streiten sich bereits die Generationen seit Jahrtausenden. Während die eine Partei predigt nur Geld auszugeben, was man auch besitzt, kontert die Gegenpartei mit der alten Weise „Ein guter Kaufmann hat immer Schulden!“.

Anstatt in einen Maschinenpark oder in Wertpapiere investieren CFD-Händler ihr Geld und das des Brokers in Kursverläufe. Dabei obliegt die Verantwortung allein dem CFD-Händler. Rein rechtlich befindet sich der Händler bei einem Verlust der Investition in einem Schuldverhältnis gegenüber dem Broker. Er ist verpflichtet das investierte, aber verlorene Kapital dem Broker zurück zu zahlen. Dieses wird unmittelbar auf dem CFD Konto verrechnet. Reicht das Guthaben nicht aus um den Verlust abzudecken, besteht eine CFD-Nachschusspflicht.

Ein CFD Beispiel zur Nachschusspflicht

Geht man, ähnlich wie beim CFD Beispiel davon aus, dass man einen CFD auf den Index DAX kauft, kann man die Nachschusspflicht sehr anschaulich erklären. Der Händler verfolgt zum Beispiel die CFD Strategie Trendfolge und nutzt dafür auch verschieden Chart-Muster aus der Chart-Analyse. Beim DAX handelt es sich um einen hochvolatilen Index, der im Tagesverlauf intensiven Schwankungen unterliegen kann.

Ist man sich dessen bewusst, verfügt einen ausreichenden Marktüberblick und hat auch genügend Erfahrungen in der Chart-Analyse sollte dies normalerweise vor einer CFD Nachschusspflicht schützen. Da Ausnahmen jedoch leider die Regel bestätigen, kann es passieren, dass der Trader zu lange wartet oder ihm die Sache plötzlich zu heiß wird. Er verkauft seine CFDs zum denkbar ungünstigsten Zeitpunkt und hat einen Negativ-Spread von 2,3 Pips.

Dafür sei angenommen, dass das Handelskapital 30.000 Euro beträgt. Davon wurden 10 Prozent, also 3.000 Euro in den DAX CFD investiert, welcher mit einem Hebel von 100:1 gehandelt wurde. Es wurden also 300.000 Euro investiert. Der Verlust beträgt in diesem Fall 300.000 Euro x 0,0023 = 690 Euro. So reduziert sich das Handelskapital auf 29.310 Euro, welches dank der 10 Prozent Strategie durchaus verkraftbar ist.

Nun kann es aber sein, dass nicht ein Hebel von 100:1, sondern ein Hebel von 888:1 genutzt wird, wie er zum Beispiel laut XM.com CFD Testbericht angeboten wird:

3.000 Euro x 888 = 2.664.000 Euro Investitionsvolumen

2.664.000 Euro x 0,0023 = 6.127,20 Euro Verlust.

Nun muss der Kunde tatsächlich neben dem investierten Geld auch noch einen Teil seines Handelskapitals zurückzahlen. Dies ist aber nur möglich, wenn das Kapital nicht durch andere Hebel-Produkte gebunden ist. Der Endsaldo entspricht dann 23.872,80 Euro.

XM.com bietet einen Hebel von 888:1 an

Hat man nun aber seine Grundsätze über Bord geworfen und 70 Prozent seines Kapitals in diese todsichere Kauforder investiert, sieht das Ergebnis selbst bei einem geringeren Hebel von 500:1 folgendermaßen aus:

21.000 Euro x 700 = 14.700.000 Euro Investitionsvolumen

14.700.000 Euro x 0,0023 = 33.810 Euro Verlust.

Der Händler müsste in diesem Fall also auf jeden Fall 3.810 Euro nachschießen, auch wenn das gesamte Handelskapital für die Dauer des Handels auf dem Konto verblieben ist. Dieses CFD Nachschusspflicht Beispiel zeigt, wie wichtig das Abwägen von Investitionsvolumen und Hebeln ist. Da dies einige Anfänger überfordern kann, haben sich einige Broker einen weiteren Service einfallen lassen: Den Handel ohne Nachschusspflicht!

Broker ohne Nachschussplicht: Profitgierige Samariter?

Ein Handel ohne Nachschusspflicht hört sich im ersten Moment gut an und das ist es im Prinzip auch. Der unwissende und lernende CFD Händler wird mit Hilfe des Brokers davor bewahrt immense Verluste zu generieren. Dies muss noch nicht einmal zwingend aus Leichtsinn und Fehleinschätzungen passieren, sondern kann sich während einer kurzen Mittagspause oder einem Geschäftstermin ereignen.

Um dem Kunden noch ein wenig Entscheidungsfreiheit zu gewähren, gibt es den sogenannten Margin-Call. Dieser hört sich gut an, ist aber mit Vorsicht zu genießen. Greifen die Broker auf dieses Mittel zurück muss man sich bereits im Vorfeld eine Strategie zurecht legen, wie man sich im Falle eines Margin-Call verhalten möchte. Die meisten Plattformen, die ähnlich wie der MT4 aufgebaut sind, haben eine Zeile in der verschiedene Kontostände mitgeführt werden. Dabei gibt es einmal das Ist-Guthaben auf dem Handelskonto und das durch Margen gebundene Guthaben, welches sich entsprechend der Kursveränderungen in Echtzeit verändert.

Sinkt das Margin-Level auf 60 Prozent, wird umgehend der Händler per Email oder SMS darüber in Kenntnis gesetzt und gebeten sein Handelskonto mit weiterem Kapital aufzufüllen. Und genau dies ist der kritische Moment! Jeder Händler sollte eine Fehlinvestition einkalkulieren und sich nicht verleiten lassen einfach so Geld nachzuschießen. Wenn man allerdings ein umfassendes Marktverständnis hat und aus Vergangenheitswerten weiß, dass die Kursänderung nur von kurzer Dauer ist, sollte man Kapital nachschießen.

Sinkt das Margin-Level nämlich auf 10 Prozent, wird die Position automatisch geschlossen. Kommt das niedrige Margin-Level aufgrund unterschiedlicher Verlustpositionen zusammen, wird zunächst die größte Option geschlossen. Für Anfänger ist es ratsam bei einem CFD Broker Vergleich auf CFDs ohne Nachschusspflicht zu achten.

Doch jede Medaille hat zwei Seiten. So nehmen gerade professionelle Trader Anstoß an diesem Service. Denn ihnen wird nicht die Wahl gelassen. Ab einem Marge-Level von 10 Prozent werden Positionen geschlossen. Dies kann zu immensen Verlusten führen, die unnötig sind, sofern man den Markt versteht. Bei der Margin-Call handelt es sich aber um einen computergestützten Service. Dieser kann also nicht eigenmächtig entscheiden, ob der Kurs eventuell wieder ansteigen wird. Auch die Tatsache, dass Anfänger dahingegen bedrängt werden Kapital nachzuschießen, wird von vielen Kritikern als negativ empfunden.

Fazit: Das Recht der Broker auf das einige Verzichten

Die Kunst des Tradens ist deshalb eine Kunst, weil es so viele Fallstricke auf dem Weg zum großen Geld gibt. So werden einige Händler nicht zuletzt wegen der CFD Nachschusspflicht auf halbem Wege aufhören und den Handel als Humbug und Betrug beschimpfen. Dabei ist der CFD-Handel weder Humbug noch Betrug. Zu einer Nachschusspflicht kommt es dann, wenn man sich als Händler hinreißen lässt und über seinen finanziellen Verhältnissen und seinem Wissensstand CFD handelt. Hält man sich an Grundsätze, wie die 10 Prozent-Regel und auf unbekannten Märkten erst mal kleinere Beträge zu investieren, steht einem erfolgreichen Handel nichts im Wege. Natürlich muss man Rückschläge einkalkulieren. Doch vor einer Nachschusspflicht kann man sich als Anfänger schützen, indem man Broker wählt, die eine Nachschusspflicht ausschließen. Da dies oft auch mit niedrigeren Gewinnen einhergeht, kann man den Broker wechseln, sobald man den Markt und den CFD-Handel begriffen hat.

Jetzt zu unserem aktuellen CFD Testsieger XTBWeitere interessante Beiträge

Verwandte Artikel:

Keine verwandten Artikel gefunden.

Odds correct at time of publishing

Odds correct at time of publishing